Xin chào các bạn , Tôi Thái Sơn đây

Hôm nay kế toán xuất nhập khẩu sẽ chia sẻ với các bạn những kiến thức cơ bản nhất dành cho các bạn kế toán xuất nhập khẩu mới vào nghề.

Nào bạn cùng tìm hiểu về loại hình kế toán này nhé!

I. Hồ sơ nhập khẩu kế toán xuất nhập khẩu nên kẹp các chứng từ sau:

- Tờ khai hải quan và các phụ lục.

- Hợp đồng ngoại (Contract).

- Hoá đơn bên bán (Invoice).

- Các giấy tờ khác của lô hàng như: Chứng nhận xuất sứ, tiêu chuẩn chất lượng …

- Các hoá đơn dịch vụ liên quan tới hoạt động nhập khẩu như: Bảo hiểm, vận tải quốc tế, vận tải nội địa, kiểm hoá, nâng hạ, THC, vệ sinh cont, phí chứng từ, lưu kho, và các khoản phí khác ….

- Thông báo nộp thuế

- Giấy nộp tiền vào NSNN / ủy nhiệm chi thuế

- Lệnh chi / ủy nhiệm chi thanh toán công nợ ngoại tệ ngươi bán.

Kế toán Xuất Nhập Khẩu cơ bản

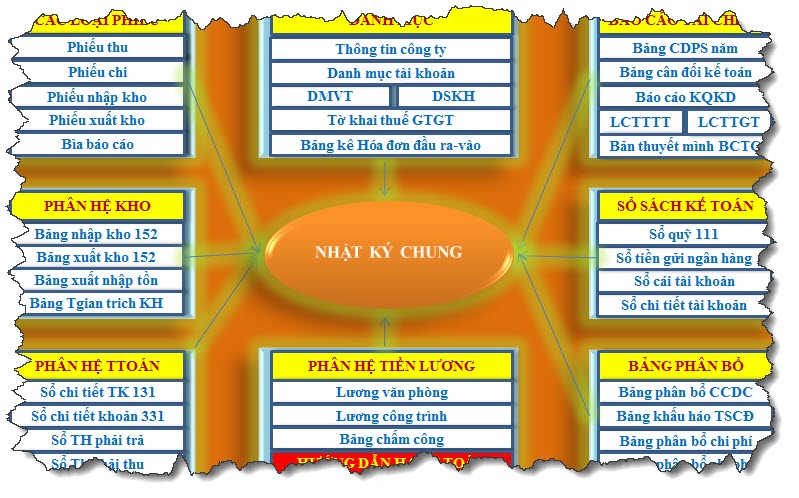

BỘ VIDEO KẾ TOÁN EXCEL MIỄN PHÍ

Bộ video hướng dẫn chi tiết việc lập file Báo cáo tài chính trên phần mềm Excel . Chi Tiết - Đơn Giản - Dễ Làm

II. Các bút toán hạch toán hàng nhập khẩu:

Khi nhận được tờ khai hải quan và bộ hồ sơ về hàng hoá, kế toán xuất nhập khẩu hạch toán:

- Hạch toán giá trị hàng NK:

- Nợ TK – 156, 211: Giá trị Hàng hóa Nhập khẩu (tính theo tỷ giá ngày thanh toán) (không phải tỷ giá trên tờ khai hải quan).Có TK – 331: Số tiền thanh toán.

- Trường hợp thanh toán nhiều lần:

VD: Như chuyển tiền đặt trước tiền hàng, hàng về rồi mới chuyển tiền thanh toán.

+ Nếu lãi về tỷ giá Hạch toán

Nợ TK 156

Có TK 515

+ Nếu lỗ về tỷ giá Hạch toán

Nợ TK 635

Có TK 331

- Hạch toán thuế NK phải nộp:

- Nợ TK – 156: Số thuế NK trên tờ khai hải quan

- Có TK 3333 – Thuế Nhập khẩu

- Hạch toán Thuế TTĐB phải nộp (nếu có):

- Nợ TK – 156: Trên tờ khai hải quan.

- Có TK – 3332 : Thuế Tiêu thụ đặc biệt

- Hạch toán thuế GTGT hàng NK: (khấu trừ thuế GTGT):

- Nợ TK – 1331: Số thuế GTGT NK trên tờ khai hải quan

- Có TK – 33312 : Thuế GTGT Hàng Nhập khẩu

- Khi Nộp tiền các loại thuế trên các bạn hạch toán như sau:

- Ghi giảm Thuế NK của hàng Nhập khẩu phải nộp:

+ Nợ TK 3333

+ Có TK 1121

- Ghi giảm Thuế TTDB của hàng Nhập khẩu phải nộp

+ Nợ TK 3332

+ Có TK 1121

- Xem thêm: Kinh nghiệm quản lý vật tư từ a-z

III. Lưu ý về giá trị hàng nhập khẩu:

- Theo quy định giá tính thuế nhập khẩu là giá mua cộng các chi phí nhập hàng cho đến thời điểm hàng tới cầu cảng Việt Nam. Như vậy nếu các kế toán xuất nhập khẩu nghiên cứu điều kiện cơ sở giao hàng sẽ hiểu nó gần như tương ứng với các điều kiện C (như CIF, C&F) cho dù hợp đồng bạn ký với điều kiện nào đi nữa.

- Do đó có một sự không đồng nhất giữa giá tính thuế NK, GTGT nhập khẩu của hải quan khác với giá mua thực tế trên hợp đồng mà không ít các bạn kế toán mới nhà mình nhầm lẫn, cứ lấy giá trên tờ khai hải quan làm giá ghi sổ là sai nhé.

- Đó là lý do vì sao trên tờ khai hải quan các bạn sẽ thường thấy có ghi các khoản phí như : I, F, THC .., chỉ là phần hải quan ấn định vào giá nhập để kê khai thuế thôi.

- Kê khai thuế hàng nhập khẩu: Dựa vào: Giấy nộp tiền vào ngân sách nhà nước hoặc biên lai thu tiền của hải quan.

- Hạch toán giá trị hàng nhập khẩu vào sổ: Hạch toán theo tỷ giá bình quân liên ngân hàng tại thời điểm phát sinh hoặc tỷ giá ngày thanh toán.

VD: Ngày 1/8/2014 bạn chuyển khoản thanh toán tiền hàng cho 1.000 sp A. Tỷ giá ngày hôm đó là 20.000vnđ/usd. Tổng giá trị = 1.000 X 20.000 = 20.000.000 vnđ.

- Nhưng đến ngày 6/8/2014 hàng mới về đến Việt Nam, hôm đó tỷ giá trên tờ khai hải quan là 21.000vnđ/usd. (Đây là tỷ giá hải quan dùng để tính thuế chứ không phải để các bạn xác định giá trị hàng nhập khẩu).

- Như vậy giá trị hàng hóa = 20.000.000 không thể là:

1.000 x 21.000 = 21.000.000 vnđ

- Tìm hiểu thêm về Thuế xuất nhập:

- Thuế xuất nhập là loại thuế gián thu, thu vào các mặt hàng được phép xuất khẩu, nhập khẩu.

- Tất cả các tố chức cá nhân có hàng hóa được phép xuất, nhập khẩu. Nếu xuất khẩu, nhập khẩu ủy thác thì tổ chức nhận ủy thác là đối tượng nộp thuế xuất khẩu, nhập khẩu.

- Đối tượng chịu thuế xuất khẩu, nhập khẩu là gì?

- Hàng hoá được phép xuất khẩu, nhập khẩu qua biên giới Việt Nam. Chỉ có những hàng hoá được vận chuyển một cách hợp pháp qua biên giới Việt Nam mới là đối tượng chịu thuế xuất khẩu, nhập khẩu.

Nhưng cần chú ý các trường hợp sau:

- Hàng hoá đó có thể là hợp pháp ở nước ngoài nhưng không hợp pháp ở Việt Nam: thì không là đối tượng chịu thuế xuất khẩu, nhập khẩu.

- Hàng hoá hợp pháp nhưng giao dịch không hợp pháp: thì không là đối tượng chịu thuế xuất khẩu, nhập khẩu.

- Hàng hoá chịu thuế xuất khẩu, nhập khẩu phải là hàng hóa được mang qua biên giới Việt Nam:

- Hàng hoá là đối tượng chịu thuế xuất khẩu, nhập khẩu cần phải chuyển hàng hoá qua biên giới Việt Nam thông qua mua bán, trao đổi biếu tặng…

- Hành vi xuất khẩu, nhập khẩu hàng hoá qua biên giới phải là hành vi trực tiếp tác động làm hàng hoá đó dịch chuyển qua biên giới Việt Nam. Hành vi đó do đối tượng nộp thuế trực tiếp tác động và có nghĩa vụ nộp thuế hoặc ủy quyền cho chủ thể khác có nghĩa vụ nộp thay.

- Xem thêm: Kinh nghiệm quản lý vật tư từ a-z

Nơi chia sẻ kinh nghiệm về kế toán Xuất Nhập Khẩu

P/S: Nếu bạn chưa có thời gian thực hành theo những kiến thức này, đừng quên share về tường facebook để lưu lại kiến thức này và học kế toán Xuất Nhập Khẩu online khi cần nhé!

P/SS: Nếu bài viết của tôi có ích cho bạn hoặc bạn vẫn đang thường xuyên nhận giá trị từ tôi thì hãy cho tôi 1 vài cảm nhận TẠI ĐÂY nhé để tôi có động lực trao giá trị nhiều hơn cho bạn.